更新时间:2018-11-29 21:47点击:

风云主题 | 舌尖上的美味:调味品行业研究及龙头公司选择方法

2018-11-28 18:14 来源:市值风云 互联网 /财报 /餐饮

原标题:风云主题 | 舌尖上的美味:调味品行业研究及龙头公司选择方法

作者 | 常山

流程编辑 | 白鹤芋

如今,调味品已与美食密不可分。调味品是一个完全竞争且看得见天花板的“小行业”,但是,正是这个“小”市场中,却崛起了多家年销售额超30亿,甚至是超百亿的规模企业,相关企业经营业绩持续提升,吸引不少投资者的持续关注。

2017年以来调味品上市公司股价大幅上涨更是为其增色不少。

一、美食记忆

2014年5月14日《舌尖上的中国》开播后一炮走红,片子里,刚出锅的黄馍馍热气腾腾,巨大的乳扇像风铃一样被悬挂风干,稻米酿出的黄酒滋味绵长色如琥珀,用诺邓井盐腌制三年方可做成的诺邓火腿肌红脂白,白吉馍切一刀声音酥脆,腊汁肉填进去,香气弥漫……

(拼图:舌尖上的中国的多张美食图片)

此片激发无数国人对美食的热爱,随即迅速占据了新浪微博实时热词排行榜第一名,并在豆瓣上获得了9.6的高分。各大电商平台零食特产频道搜索量大增,购买高峰转移到每晚22-24点——《舌尖上的中国》的播出时间段。

衣食住行,食虽排在第二位,但是,随着我国经济社会的发展,食却是我们日常生活中最为关注的。国人对于食物的要求已不仅是基本的温饱裹腹,而愈发讲究五味调和、色香味全,丰富的美食体验通过味觉记忆饱满留存,或为收藏、历久弥新,或为谈资、口口相传。

调味品作为美味菜肴中刺激味蕾最重要的因素,在日常饮食烹饪和食品加工中广泛应用,日益受到消费者和商家的重视。

二、行业配置规律

调味品行业与医药等行业的配置逻辑相似,行业整体表现在时间上也高度重合。

调味品行业属于食品版块的重要组成部分,属于刚性的市场需求,因此,该行业表现出了较强的抗周期、抗通胀特征。

通过分析发现,在经济环境不确定性因素增多的2009、2012、2015年以及2017年,调味品业上市公司整体表现较好,股价均出现了明显的抗跌或上涨。

行业市盈率的变动主要有两个原因,一是行业盈利情况发生变化(明显改善或明显下滑),二是行业个股的股价发生变化(上涨或下跌)。经过对比包括中炬高新、梅花生物、莲花健康以及海天味业等上市公司业绩和股价变化,发现上图中红色虚线框中四个时期的市盈率上升均是股价上涨引起的,其中,2014年6月到2015年9月、2017年1月至今两个时间段伴随企业盈利的改善。

股价上涨的主要原因是资金推动,而其背后的逻辑则是面对经济环境的不确定性增多,机构投资者扎堆配置抗经济周期、抗通胀的行业或板块。上述的调味品行业市盈率上升的时期4个时期刚好与当时宏观环境不确定性增多叠加重合。调味品行业的股价上涨时间段刚好又与医药行业龙头药企的股价上涨时期重叠。

三、调味品行业品牌细分及市场空间

由于气候条件、生活习性、烹煮习惯及菜系特色的差异,各地区偏好的调味品有所差异:我国八大菜系中粤菜注重原味鲜美,多用生抽、蚝油提鲜,而本帮菜以红烧生煸见长,擅浓油赤酱、醇厚甜美,更偏用老抽、料酒吊味。

因此调味品行业作为具有区域和民族特色的行业,是一个种类多元且空间开阔的市场。

广义上调味品包含了盐、糖、油、味精等食品加工原料,为了便于分析,将关注点聚焦在酱油、食醋、鸡精、复合酱类及榨菜等酿造类、包装类调味品。

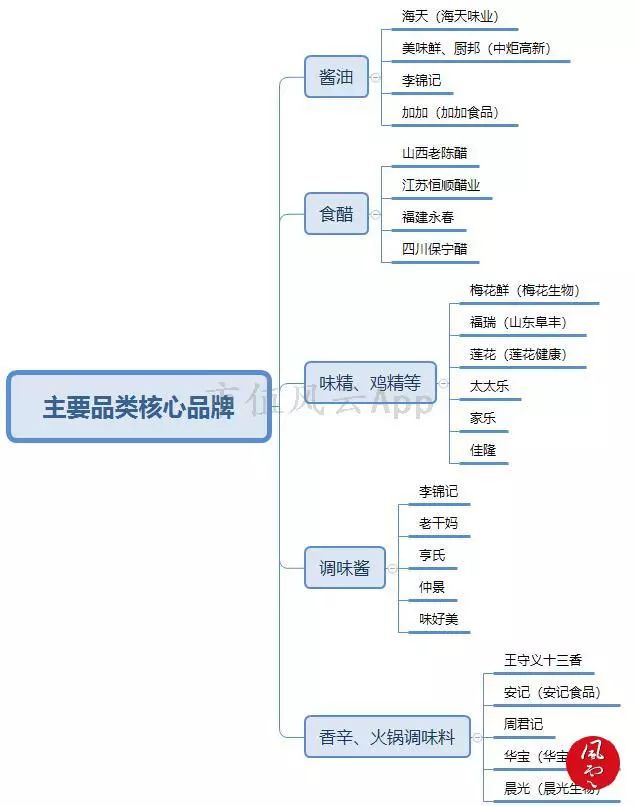

调味品行业目前主要品类的核心品牌如下:

(来源:市场公开信息收集整理)

(一)行业空间

我国调味品行业从90年代后期随着价格放开管制及行业洗牌调整后走向规模化生产的商品市场阶段,行业回暖、企业经济效益逐渐改善,进入量价齐升时期。

据前瞻产业研究院发布的《调味品行业投资分析报告》数据显示,2016年行业规模以上企业达1242家,调味品行业收入规模达到3073亿元,较2004年449亿元增长近7倍,12年间的复合年均增长率超过19.10%,行业盈利能力不断提升,利润总额从2004年24亿元增长到2016年263亿元,12年间复合年均增长率达24.31%,高于收入复合增速。

2011-2016年调味品行业销售收入及增速如下图:

(来源:前瞻产业研究网)

在该阶段上市公司的营业收入和净利润增长也较快,见下图:

(来源:Choice 调味品上市公司财报)

从上图可看出,经历了2011、2012年的两年调整,上市公司营业收入和净利润在2013年以后保持较快的增速,2015年以来,上市公司净利润增速高于营业收入增速。

中国调味品协会统计显示,我国70%的调味品销往餐饮行业,餐饮行业的巨大市场空间,为调味品行业增长提供支撑。据前瞻产业研究院数据显示,2016年我国餐饮收入35779亿元,较2015年增长10.8%;其中,连锁餐饮企业的营业额达到1527亿元,较2015年增长9.7%。

(来源:中国产业信息研究网)

2011-2016年国内餐饮行业的年均复合增长率为11.64%。随着最近两年互联网对餐饮行业快速渗透,对消费者的消费习惯不断改造,使得餐饮这一传统行业正经历巨大改变,餐饮外卖市场的快速发展带动了包括调理品在内的上游有材料的巨大需求。

据预测,2018-2020年餐饮行业增速有望保持在14%以上。

(二)行业格局

1、集中度不高

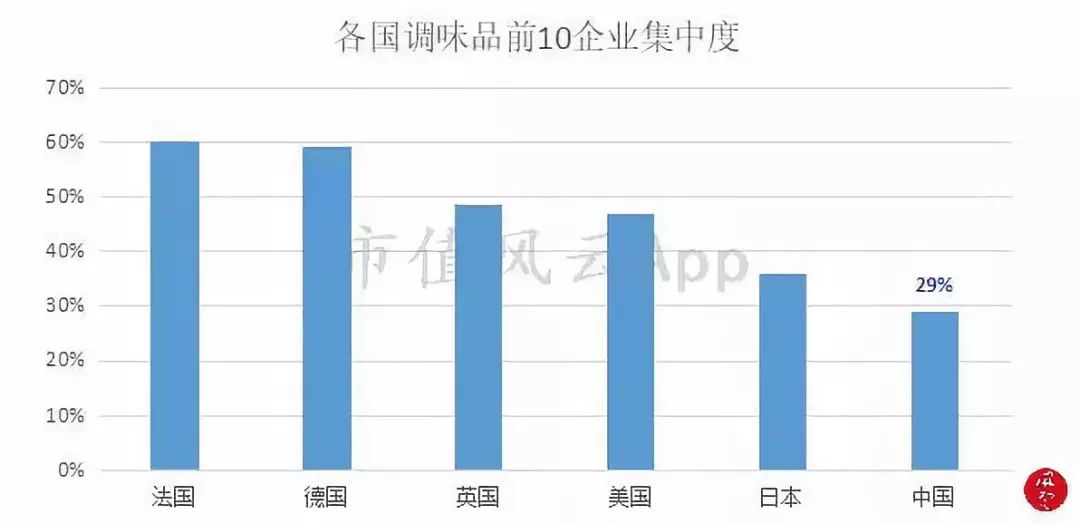

调味品具有快速消费品的属性,属于完全竞争的市场。我国调味品行业集中度很低,前十企业市场份额不到30%,未来还有非常大的提升空间。

随着消费者越来越注重生活质量的发展趋势,调味品表现出向高档化发展的趋势,中高档调味品市场容量在进一步扩大,品牌产品的市场份额将进一步提高。

同时,在环保严监管、原材料涨价以及新的生产工艺应用等综合因素叠加下,使得行业门槛逐步提高,行业内的整合加快,调味品行业集中正在提升。

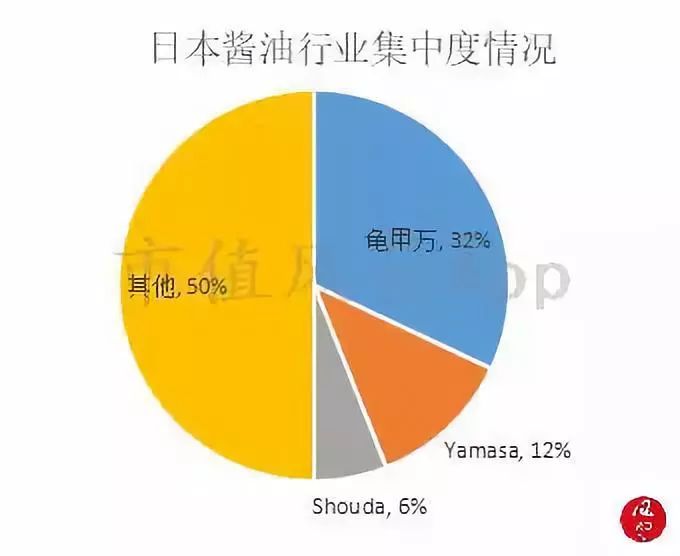

目前,与世界发达国家相比,我国调味品行业集中度仍然较低,见下图:

(来源: Euromonitor欧瑞国际,国信证券经济研究所)

2、打酱油占半壁江山

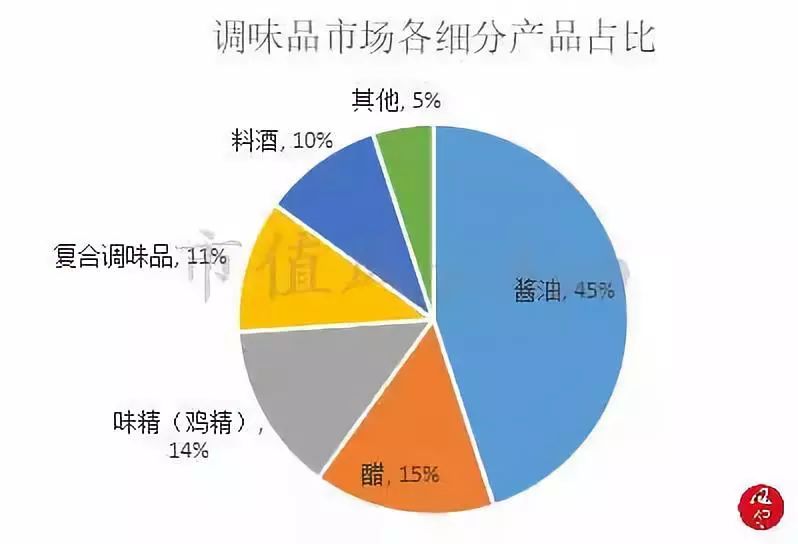

从产销量来看,2015年我国调味品年产量超过2200万吨,其中酱油和食醋占比最大,酱油产量接近1000万吨,占比45%;食醋接近400万吨,占比15%左右,味精、复合调味料、料酒产量均在200万吨,品类发展日趋多元化。

(来源:中国调味品协会)

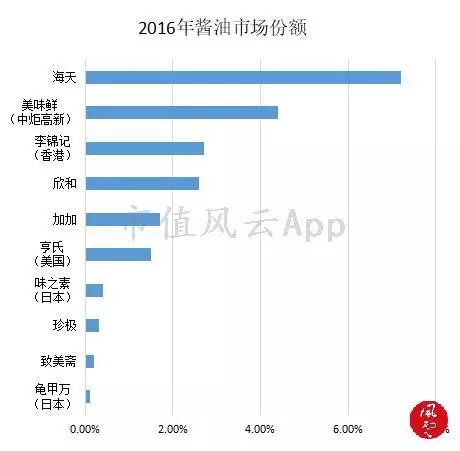

酱油作为调味品中最大的细分品类,是众多中国调味品公司的核心业务。从酱油的发展历史来看,90年代一度良莠不齐,消费者对产地认知度强于品牌。这一局面随着2003年左右,海天、美味鲜等通过广告等形式树立品牌认知而逐渐改变。

( 来源:Euromonitor欧瑞国际,国信证券经济研究所)

目前,在全国范围内具有影响力的酱油品牌包括海天和李锦记,这两家也是以收入计算中国最大的两家调味品企业;在各区域市场具有较强影响力的包括华南地区的中炬高新、湖南的加加食品和山东的欣和等。

目前国内酱油这一细分领域的集中度仍然不高,与国外相比仍然有进一步提升空间。

(来源:Euromonitor欧瑞国际,国信证券经济研究所)

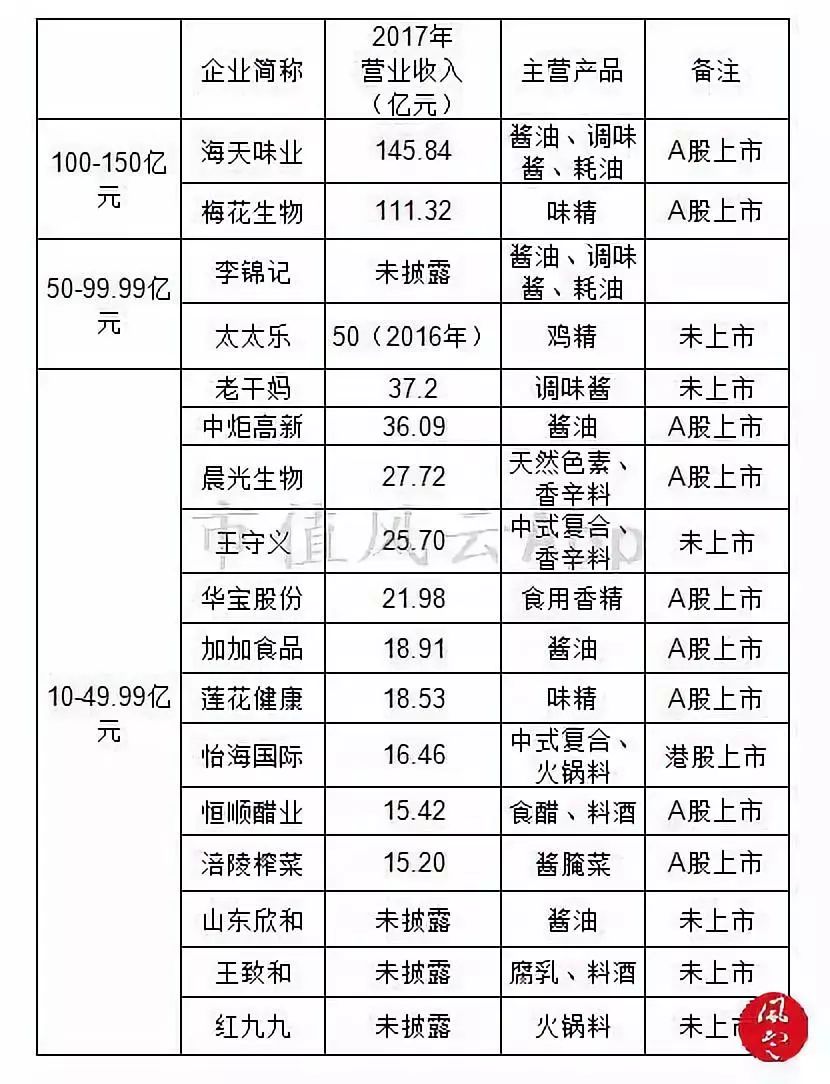

3、十亿级营收企业

与酱油相比,其他调味品子行业的市场集中度更低,因此龙头企业的市占率领先优势不够明显。

食醋行业的龙头是镇江恒顺醋业,调味酱龙头是贵州南明老干妈,火锅底料的龙头是重庆红九九,料酒龙头是湖州老恒和,蚝油龙头是佛山海天味业,香辛料龙头是驻马店王守义,酱腌菜龙头是涪陵榨菜,腐乳龙头是北京二商王致和。

鸡精行业与其他子行业不同,行业集中度比较高,目前主要由外资主导,包括雀巢旗下的好太太和联合利华旗下的家乐。

调味品行业年销售收入超过10亿元的龙头企业见下表:

(来源:前瞻产业研究院 上市公司公告 注,以上数据均来自公开市场信息,可能存在漏缺情况 )

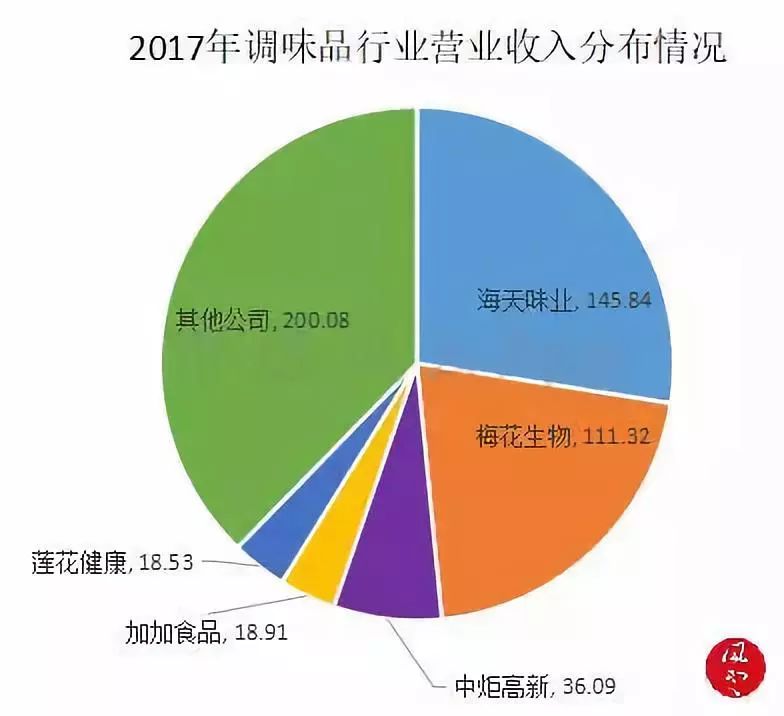

4、调味品的上市公司

按照中信行业分类,调味品行业在A股上市的有16家,其中,海天味业是绝对的龙头企业,2017年营业收入规模达到145.84亿元,其次是营业收入为111.32亿元的梅花生物。2017年主要调味品企业收入占同期调味品上市公司营业总收入的比重,见下图:

(来源:Choice 调味品上市公司财报)

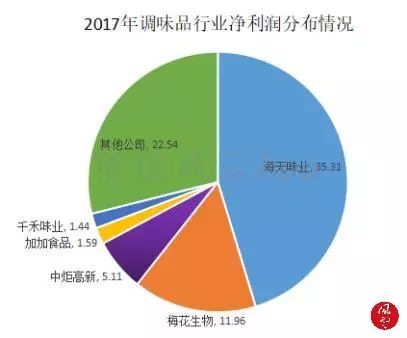

从上图可看出,海天味业、梅花生物、中炬高新三家公司占同期调味品上市公司营业总收入的比值超过1/2;而这三家公司的净利润却占到同期调味品上市公司净利润总和的2/3,见下图:

(来源:Choice 调味品上市公司财报)

结合上市公司营业收入和净利润的分布情况来看,非常明显的特征是海天味业以1/4的营业收入贡献了近1/2的净利润,行业龙头独占更大利润的趋势在上市公司中表现更为明显。

(三)穿越行业周期

衡量一家公司经营情况的一个重要维度是当行业亏损时该企业能否依然保持盈利,即能否穿越行业周期。

(来源:Choice 调味品上市公司财报)

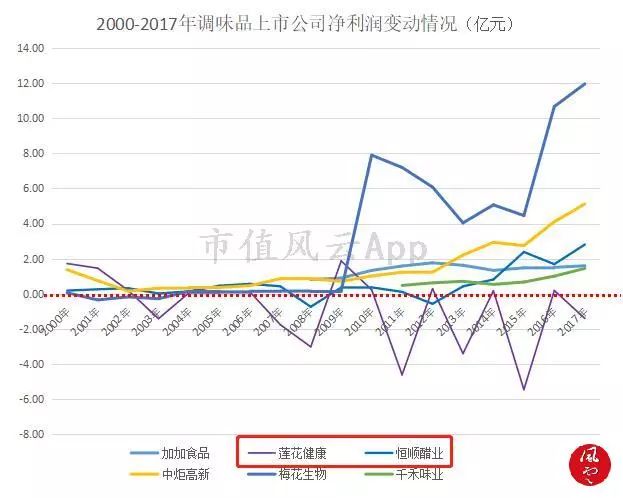

在2007年到2008年行业出现了亏损,莲花健康、恒顺醋业等没能穿越行业周期,期间出现2次以上亏损,见下图:

(来源:Choice 注,因海天味业上市以来均保持盈利且营业收入规模比其他上市公司高出很多,故上表未将其列入比较)

从上图可清晰看出,莲花健康和恒顺醋业不能穿越行业周期,自此,调理品行业中的“强者恒强”的趋势已日益清晰。

(四)发展趋势

我国调味品行业仍然有较大的发展空间,而整个行业显现出一些发展趋势:

1、行业提价趋势加速。过去3年,调味品行业平均每年提价幅度5%,2017年以来,调味品涨价幅度也逐渐加大,中高端调味品价格涨幅更大。

2、产品多元化。在市场需求日益多元化的趋势性,调味品的产品呈细分化、多元化、结构性升级趋势,整体上表现为分品类复合调味品市场扩容和中高端产品增速加。

3、餐饮业持续增长。互联网对餐饮行业快速渗透,对消费者的消费习惯不断改造,使得餐饮,尤其是快餐外卖市场增长迅速。2015年我国餐饮外卖市场规模为2391.40亿元,占整体餐饮消费的比例为7.40%,2018年有望达到14.80%,外卖市场整体规模将超过6600亿元。调味品70%的量都来自餐饮,餐饮量增长带动调味品量的增长。

此外,快餐餐饮企业对标准化、快速化程度要求高,对复合调味料需求量大,复合调味料市场也受益于外卖市场的快速增长。

4、行业集中度提高。据国信证券测算,2017年海天、厨邦、老干妈、李锦记、太太乐等行业前10占到整个行业市场份额的29%左右,在中高端市场该比例更高。较2012年的10%左右提升了19%。在日本该行业的集中度已达到了60%,未来调味品还有很大的提升空间。

5、产品提价。结合经济社会的持续发展以及上游原材料价格的上涨趋势,调味品行业提价将成长期趋势,进而也能提升行业龙头企业的毛利率水平。消费者品牌意识的日益增强,使得龙头企业市场份额不断提高。

6、酱醋增长关键。从子行业看,酱醋产品收入、利润复合年均增长率分别达到23%、37%,成为拉动行业增长的关键,而味精行业由于受营养及健康问题的诟病,业绩持续下滑,而其他类别的调味产品发展渐增,市场份额不断增加。

7、产品呈功能化趋势。传统的、普适型的产品难以满足消费者对于烹煮特定菜肴的调味需求,细分功能的复合性调味品由于同时囊括了对应菜品所需的所有调味需求并且有效简化了烹煮过程,愈发得到消费者的青睐。通用而单一的调味品正转变为复合型、多品类的调味品,细分功能的复合调味品将是未来的发展趋势。

四、财务数据分析

财务数据比较分析部分,本文就只讨论2017年调味品营业收入超过10亿元级别的上市公司。

分析上市公司的财务数据,不能简单地看单一财务数据,必须综合各项财务指标来考察。

注,爱普股份主要从事食品配料贸易,湖南盐业主要从事食盐生产销售,西王食品主要从事食用油生产销售,安记食品2017年营业收入仅2.5亿元,本部分讨论不纳入该4家公司。

(一)成长性分析

本部分主要从营业收入增长率和净利润的增长率分析上市公司的成长性。

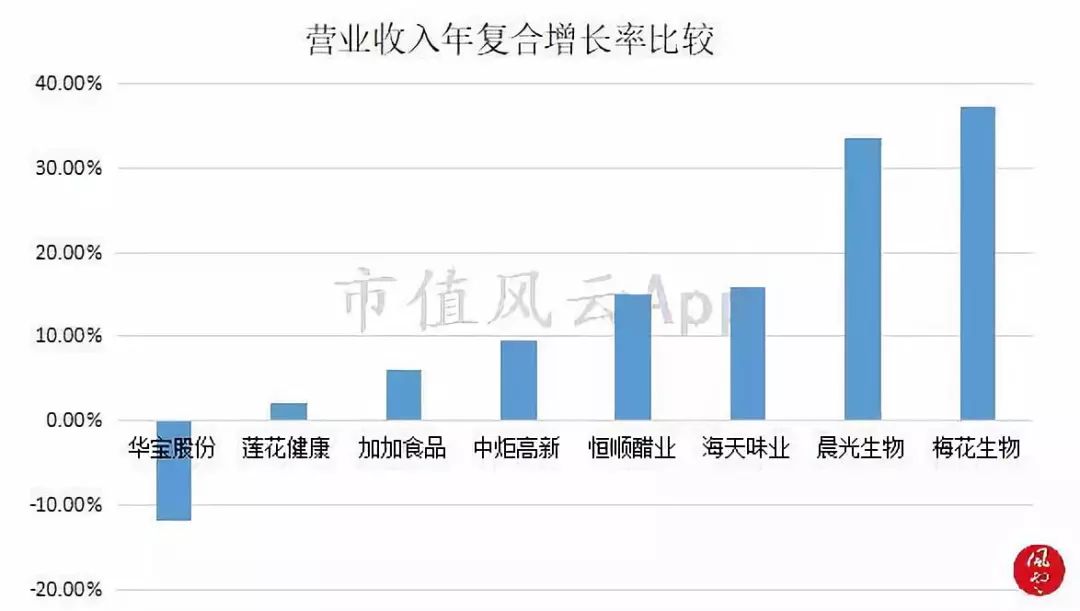

1、营业收入年均复合增长率比较

(来源:Choice 调味品上市公司财报,注,起始时间为上市当年,截止时间为2017年)

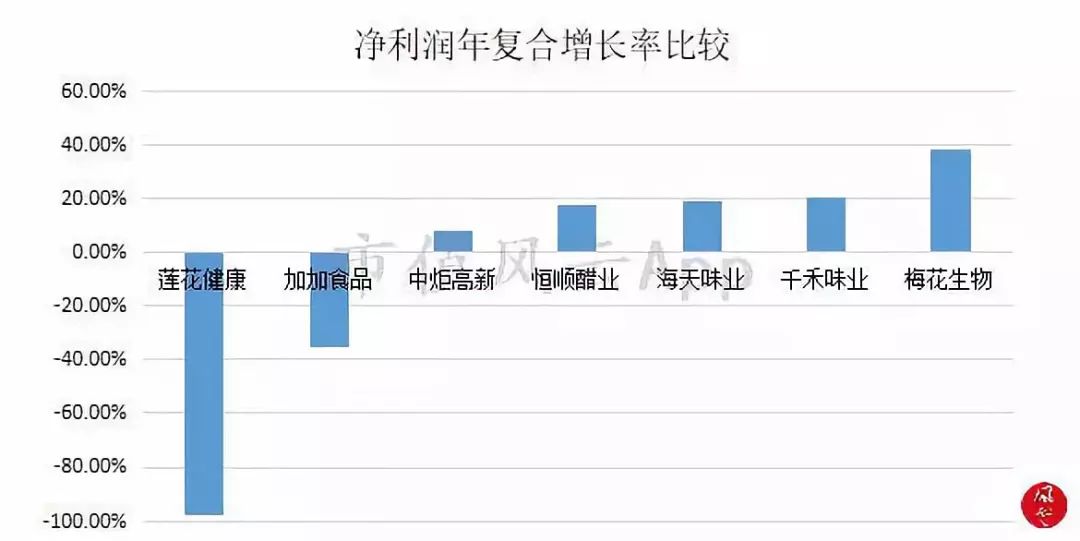

2、净利润年均复合增长率比较

(来源:Choice 调味品上市公司财报,注,起始时间为上市当年,截止时间为2017年)

从上两图看,营业收入的复合增长率最高的是梅花生物,其次是晨光生物,行业龙头海天味业排名第三。

净利润的年复合增长率梅花生物也排第一,海天味业排第三。

(二)经营效率分析

本部分主要从存货周转率、应收账款周转率、固定资产周转率以及总资产周转率来分析上市公司的经营效率。

1、存货周转率

(来源:Choice 调味品上市公司财报)

存货周转率,莲花健康、梅花生物、海天味业恒顺醋业呈现加快趋势,加加食品下滑趋势非常明显,说明加加食品的库存在增加,或暗示其经营出现一定问题。

2、应收账款周转率

(来源:Choice 调味品上市公司财报)

应收账款周转率的该指标中,必须得提的是,海天味业保持了多年应收账款为0的记录,即便是2017年,其应收账款也仅仅是246.66万元,海天味业在应收账款的管理上处于绝对的龙头地位。

此外,中炬高新的应收账款周转率呈现持续加快的趋势,加加食品呈现下降趋势。

3、固定资产周转率

(来源:Choice 调味品上市公司财报)

固定资产周转率,华宝股份、晨光生物、莲花健康、中炬高新、海天味业均出现加快趋势,加加食品呈现下降趋势。

4、总资产周转率

(来源:Choice 调味品上市公司财报)

总资产周转率,2017年海天味业、晨光生物、莲花健康相当,加加食品呈现下降趋势,中炬高新、梅花生物等呈现变动趋缓。

综上分析发现,加加食品的经营效率在下降,海天味业、中炬高新等经营效率表现较好。

(三)盈利能力分析

盈利能力,即公司赚取利润的能力。一般来说,公司的盈利能力是指正常的营业状况,主要通过毛利率、销售净利率、ROE来衡量。

1、毛利率

(来源:Choice 调味品上市公司财报)

以2017年为例,毛利率水平由高到低依次是华宝股份、海天味业、恒顺醋业、中炬高新、加加食品、梅花生物、晨光生物、莲花健康。其中,华宝股份、海天味业、恒顺醋业的毛利率均在40%以上。2013-2017年期间,海天味业、中炬高新的毛利率水平呈现不断提高的趋势。

2、销售净利率

(来源:Choice 调味品上市公司财报)

以2017年为例,销售净利率在20%以上的只有华宝股份和海天味业,需要注意的是莲花健康的销售净利率连续多年呈现隔年为负的情况。

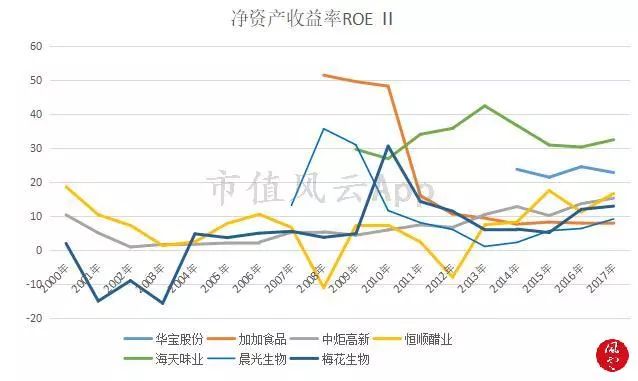

3、ROE

净资产收益率ROE,又称股东权益报酬率,反映股东权益的收益水平,用以衡量公司运用自有资本的效率。指标值越高,说明投资带来的收益越高。该指标体现了自有资本获得净收益的能力。

(来源:Choice 调味品上市公司财报)

莲花健康的ROE波动范围较大,且连续多年出现隔年亏损的情况,剔除莲花健康后比较另外7家上市公司的ROE情况。如下图:

(来源:Choice 调味品上市公司财报)

从上图可以看出,海天味业的ROE最高,长期保持在30%以上,其次是华宝股份,保持在20%以上。以2017年为例,恒顺醋业、中炬高新、梅花生物的ROE维持在15%左右,加加食品和晨光生物低于10%,处于8%-9%左右。

(四)盈利质量

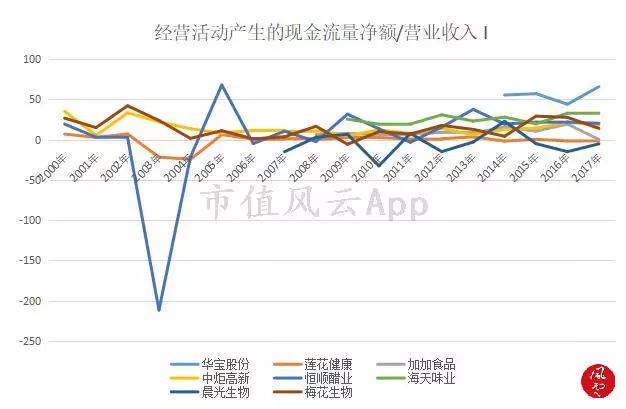

盈利质量考察的是企业的经营成果能否转化成现金流回上市公司以及企业的净利润是否有主营业务带来。本部分主要从经营活动产生的现金流量净额/营业收入和扣非净利润与净利润的比值两个指标来考察。

1、经营活动产生的现金流量净额/营业收入

该指标反映的是经营活动所产生的现金流净值占同期营业收入的比重,理论数值应该是100,即营业收入全部转为现金流回上市公司,该数据越大越好,说明企业的经营成果更好地转化为现金流。而在实际操作中,该指标基本都是小于100。

(来源:Choice 各上市公司财报)

恒顺醋业的波动性较大,剔除它后后比较另外7家上市公司的情况,如下:

(来源:Choice 各上市公司财报)

从上图可以清晰看出,海天味业和华宝股份的数值长期处于20上方,表现好于另外5家上市公司。加加食品在2017年的由营业收入带来的现金流急速减少。该指标中波动性较大的是晨光生物和梅花生物,晨光生物的波动性非常大,时正时负,表现最差。

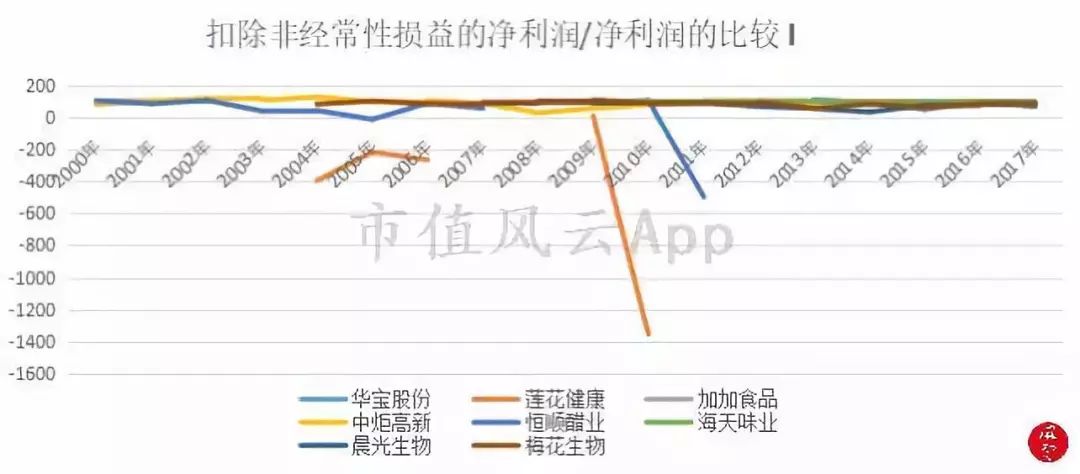

2、扣非净利润与净利润的比值

在该比值中,越靠近100越好,反映出上市公司的净利润与扣非净利润没有大的差别,即上市公司的净利润均是由主营业务创造的,说明上市公司主营业务强且稳定——侧面反映出上市公司有较强的护城河。

(来源:Choice 调味品上市公司财报)

从上图可以非常清晰看出,莲花健康、恒顺醋业的扣非净利润与净利润的比值波动非常大,也就是说,当期上市公司的净利润并不是有主营业务创造的,而是其他收入贡献的;此外,扣非净利润的大幅波动也反映出上市公司主营业务的不稳定。

为了便于观察,剔除恒顺醋业和莲花健康后比较另外6家上市公司的情况,如下:

(来源:Choice 调味品上市公司财报)

从上图中看出,代表海天味业的比值曲线较平缓且靠近100,表现最好。而晨光生物、加加食品、中炬高新、梅花生物等波动性较大,说明其主营业务波动性较大。

(五)资产负债率

资产负债率又称举债经营比率,它是用以衡量企业利用债权人提供资金进行经营活动的能力。负债率过高会导致企业的财务成本较高,进而影响企业的净利润,同时还可能引发债务违约风险,尤其是短期借款占比较高的情况下。

(来源:Choice 调味品上市公司财报)

从上图看出:

(1)莲花健康的资产负债率已经超过100%,面临资不抵债的情况;

(2)2014年以后,除了莲花健康和晨光生物,其他6家上市公司资产负债率均出现一定的下降,且集中在30%-40%区间;目前华宝股份、恒顺醋业、海天味业、加加食品等4家公司的资产负债率均低于30%。

此外,在整个债务结构中,短期负债比重低,说明短期出现债务违约的可能性就低,也间接说明上市公司的经营情况正常。在2018年半年报中,加加食品、晨光生物的短期负债占总负债的较高,尤其是晨光生物,占到78.76%,见下表:

(来源:Choice 调味品上市公司财报)

海天味业和中炬高新的短期负债占总负债的比重非常低,仅分别是0.40%、0.68%。

五、风险提示

1、估值偏高。目前调味品行业中相关个股的股价和估值都比较高,或已透支未来一定时期的业绩增长;股价短期继续大幅上涨的概率不大。

2、原料价格上涨压缩盈利空间。调味品的主要原料是大豆,受贸易争端、天气及自然灾害等多种因素影响,国际大豆价格呈现上涨趋势,使得以大豆为原材料的调味品行业利润空间受到逐步压缩。

END

以上内容为市值风云APP原创